马斯克做选择题,库克全都要原创

对于高速成长中的企业,外界习惯性会找一个参照系进行对比。特斯拉的参照系是苹果,人们热衷于讨论马斯克会不会成为下一个乔布斯,特斯拉是不是下一个苹果。

特斯拉已经取得了很大的成功,过去两年间,迅速成长为全球市值最高的汽车公司。在中国市场,特斯拉销量一骑绝尘,造车三势力蔚来、小鹏、理想三家的销量加起来都不及其一家。

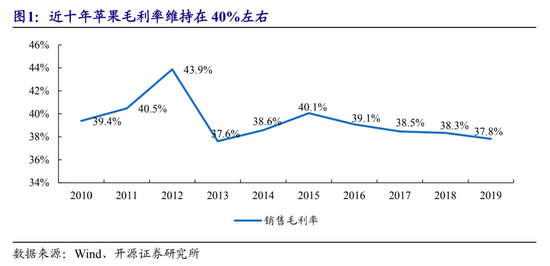

苹果如今是全球最赚钱的科技企业,后乔布斯时代,苹果在库克的带领下,终端生态不断完善,产品价格也一路上涨,站在了价格及利润的金字塔顶端。

如果从纯粹的商业角度来看,关于特斯拉会不会成为下一个苹果,现在给出答案还为时尚早:特斯拉现在还没有展现出苹果那样的赚钱能力。

马斯克与库克,这两位当今世界最耀眼公司的掌舵者,他们实际上走了两条不同的路线:特斯拉不断降价,其最终瞄准的是占据市场规模后,依靠软件服务和自动驾驶赚钱;苹果则维持着一贯的高端调性,选择了终端+软件生态+服务全都要。

为什么他们会走上截然相反的道路?

01 “价格屠夫”:特斯拉的降价逻辑

“以降促销”已经成为特斯拉的一种营销策略。

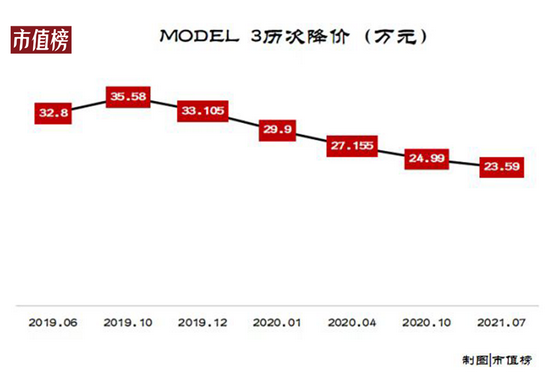

以model 3为例,2019年6月国产标准续航升级版发布时为32.8万元,10月份开启预售时上涨至35.58万元,但这次涨价之后至今,特斯拉先后降价五次,目前起售价已降至23.59万元。

真正值得探讨的问题是:特斯拉为什么要不断降价?

马斯克的“Master Plan”计划里,第一步,造一辆昂贵小众的跑车;第二步,用赚到的钱,造一辆更便宜、销量中等的车;第三步,再用挣到的钱,造一辆更大众的经济性畅销车型;最后在此基础上,提供零排放发电。

也就是说,马斯克并不寄望特斯拉成为一家高高在上的企业,至少在定价上并非如此。

值得注意的是,特斯拉近期上调了model S与model X长续航版的价格,均涨价3万元。调整后,model S长续航版售价为85.999万元;Model X长续航版售价为90.999万元。

一涨一降,特斯拉的打法愈发清晰:靠model S与model X打下了品牌基础、凭借价格更亲民、性价比更高的model 3等打开市场。

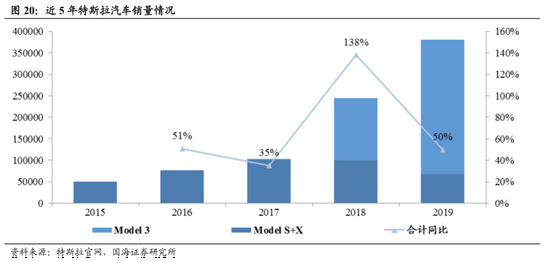

2017年model 3与2019年底上海超级工厂的建成投产,是特斯拉的两个重要拐点。

如上图所示,特斯拉销量的大规模上升,主要靠model3驱动。

其2021财年二季度报显示,特斯拉全球交付量超20万,其中,model 3/Y是主力车型,全球销量19.9万辆,model S/X交付量为1890。

上海工厂的建成则帮助特斯拉解决了产能桎梏,在中国市场打开局面。

东吴证券提供的数据显示,2018年特斯拉在中国的销量还停留在1.2万辆左右,到2019年接近5万辆,去年这一数字达到77898辆。再到今年,其仅仅二季度的销量就超过6万辆,比同期“造车三傻”合计56906辆的交付数还要高。

一方面,在上海市政府签订的对赌协议中,2023年底起需要缴纳的22.3亿元纳税额,对特斯拉而言形成压力。另一方面,当企业积累起先发优势,最直接的商战逻辑便是进一步主动出击,将雪球越滚越大。

2019年底上海工厂建成之时,特斯拉在赛道已经占据了部分主动权:model S与model X打下了品牌基础、model 3正在成为现象级车型、产能迎来爆发。同时期内“蔚小理”仍挣扎在生死边缘,蔚来陷入现金枯竭境地,李斌被外界嘲为“2019年最惨的人”。

当时降价与否,于特斯拉市场地位而言并无影响,但马斯克之所以选择不断降价,或许有着另外的打算。

特斯拉真正看中的是广袤的、仍在不断上升的国内市场,以及供应链国产化为其带来的成本效益。

去年4月,财政部将符合补贴标准的乘用车售价限制在30万以内后,特斯拉凭借着成本优势,迅速把model 3的起价降到29万,补贴后售价27万起,讨好中国消费者的意图已十分明显。

而关键在于,当下新能源汽车赛道内,有底气发动价格战的,或许只有特斯拉。特斯拉当前在成本上的优势主要源于产能的规模化提升,以及供应链国产化率不断提高。

东吴证券资料显示,中国model 3的单位资本开支较美国低65%,主要是因为土地和厂房建设获得政府支持,以及产线大多复制美国产线,建设效率较高。此外,当前国产model 3零部件国产化比例越来越高,引入lG和宁德时代后,可进一步降低成本。

同样值得注意的是,model Y与model 3已经实现了70%的零部件共用,这无疑是支撑特斯拉不断降价的另一个底气。

这也是为什么,即便一直在不断降价,但二季度特斯拉汽车业务的毛利率还是高达28.4%,创下了2018年以来新高。

02 塔尖苹果:缘何傲慢?

与特斯拉不同,过往包括iPhone、iPad、Mac、Air Pods、apple watch等在内的一系列苹果终端产品,自始至终都站在售价金字塔,鲜少降价促销。库克也不为中低端终端市场的广阔空间所动,少有的尝试是推出中端定位的iPhone SE系列。

苹果为何如此坚挺?

2017年接受《财富》杂志专访时,库克被问到:“苹果如何改变世界?”库克答:我们的产品。

在这十年前,2007年的iPhone发布会上,乔布斯这样介绍这款产品:“今天,我们将推出三款这一水准的革命性产品。第一个是宽屏触控式iPod,第二个是一款革命性的手机,第三个是突破性的互联网通信设备。但这不是三台独立的设备,而是一台设备,我们称它为iPhone。”

无论乔布斯还是库克,苹果自始至终,都是一家靠产品及创新驱动的公司。

区别在于,乔布斯于蛮荒中叩开了智能手机时代的大门,做的是变革手机产业的事情;库克则是商业史上最伟大的守成者之一,讲的是将苹果的产品基因更好商业化的故事。

智能手机发展至今,从最初的拓荒到16年左右进入存量竞争,再到如今进入5G新时代,国内手机厂商们从线上打到线下,从中低端打到高端,从国内打到国外,从配置打到屏幕、摄像。

一轮又一轮的战事打完,一度如日中天的魅族沦为珠海小厂、曾扬言要收购苹果的锤科黯然退场、靠中低端市场骤然起量的360与乐视迅速陨落、制霸全球手机市场的三星因“爆炸门”退出中国市场、华为强势崛起却因不可抗因素跌入绝境。

依然身处战局中心的小米,15年深陷供应链危机后艰难复苏,但这家公司不凭手机赚钱,其此前推出的小米11系列旗舰手机,最近陷入品控麻烦、以庞大的线下营销网络支撑起来的ov,始终没有甩掉“高价低配”的帽子,产品线愈发揉杂,高端产品“叫好不叫座”成为常态。

苹果成了手机商业史诗中唯一的异类:过往数年,其未曾陷入较大的舆论危机、价格水涨船高、无需过多营销、几无涉及中低端市场,十几年如一日,稳稳站在了高端手机市场金字塔顶端,攫取了行业大部分利润。

所以当我们回过头看苹果,其缘何在价格上鲜少妥协,很重要的一个原因在于,现有的市场格局中,苹果实际上已经鲜有对手了。

即便自库克继任以来,关于苹果丢失了创新精神的质疑声一直存在,但要知道,库克治下推出的Air Pods、apple watch等产品,同样成为了潮流引领者。

本质上来看,乔布斯完成了创造潮流的使命,而库克,则沿着乔布斯的路径,带领苹果继续成为潮流引领者。

至少在新的挑战者出现以前,精明的库克或许会将沿着这条路继续走下去,不仅是对产品的坚守、对价格的坚守,更重要的,是对潮流引领者角色的坚守。

谁会是新的挑战者?

华为或许曾经是,去年国内市场高达45%的市场份额,对苹果造成威胁之势,但如今华为因芯片困境一落千丈后,苹果或许再难逢敌手了:挑战者们从低端往高端走的打法,如何对抗苹果十几年积累起来的高端调性?

03 终局:产业链控制能力是成败关键

现在,乔布斯与库克,这两个舵手可能很快就要在同一条赛道相遇了。

苹果造车的消息早已沸沸扬扬,而早在2016年,马斯克就曾指出,苹果会是特斯拉最大的竞争对手。

真正让马斯克担心的,或许是苹果在库克执掌下,所养成的对产业链的强势话语权。

过往零星的媒体报道中,苹果与韩国现代汽车合作进行汽车生产的谈判失败、苹果由于坚持使用美国产的电池,与宁德时代、比亚迪等不愿在美国建厂的供应商谈判破裂。很显然,过往在移动终端供应链上强势无比的苹果,在造车上也想延续这种强势风格。

现代企业的竞争,最后比拼的不仅仅是资本、核心技术、生态的竞争,而是产业链的控制能力。

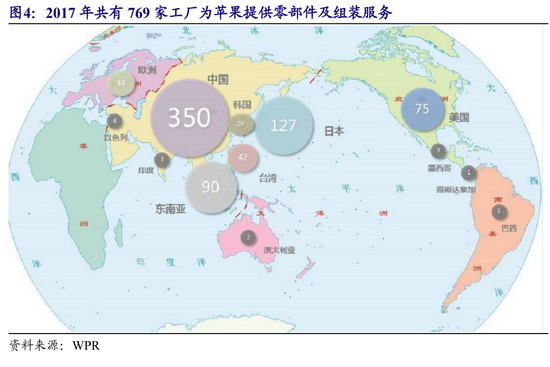

苹果的供应链管理向来被视为标杆,苹果的成功,一方面是革命性的创新产品,另一方面,其在供应链端掌握了其他品牌难以企及的强势话语权。

简单来看,苹果在供应链管理上主要做对了三件事情:供应链简化、构建生态系统、对供应商严格管控。

简化供应链的动作,随着1997年乔布斯回归苹果后简化产品线完成,库克当时主要解决的是库存积压的问题。

苹果真正的供应链“大杀器”,是后来构建的全球供应生态系统、以及在供应链生态中建立起无与伦比的掌控力。

其供应链优势集中体现为以下几点:

1.在相对封闭的供应链生态系统中,打造了一个开放式的供应体系,可根据自身需求变化执行“准入/淘汰”机制;

2.实施供应商多元化策略,对上游压价力度较大,确保供应链强势地位。苹果倾向于在单一零部件中扶植多家供应商,确保供应链安全;苹果对大多数供应商施加压力较大,非核心、壁垒不高的零部件供应商难以维持高毛利。

3.高效物流体系、响应快速的供应商,确保较低库存量;

4.交融式研发模式,提高与供应商的合作效率。苹果一直以来对零部件的性能要求较为苛刻,甚至派驻工程师到元器件厂商共同开发;

5.供应链主要集中于电子工业发达的东亚地区,提升供应链运营效率;

很重要的一点是,苹果在全球范围内建立起的品牌优势,能够反哺其在供应链上游的影响力,这导致苹果在相关产业链中的话语权越来越高。

但目前特斯拉在供应链管理上尚未实现精细化经营。

比如,当前特斯拉对非核心零部件性能要求并不严格,供应商的自主权较高,此外,其在单一市场的单一零部件供应常采取单一供应商独供/某一供应商主供的形式,而在初期,特斯拉对部分非核心零部件供应商还实施了“三年锁价期”政策,对产业链的控制能力并不强。

简单来看,特斯拉当前的供应链管理,主要是基于产能规模在布局,本质上还是按需布局,还未步入到精细化管控阶段。

04 结语

如今谈及特斯拉时,其更多是一家科技公司,而非一家新能源汽车制造厂商。

在马斯克的设想中,特斯拉最终想靠软件和自动驾驶收费,但特斯拉当前建立的领先优势,并不像iPhone至于手机行业那样稳固,它可能只是暂时没有对手。

一方面在于安全问题频发,且特斯拉应对国内舆论的做法向来不讨好;另一方面,蔚来、理想、小鹏等造车新势力已经从过去几年的泥潭中走出,且正在产能、自研芯片等方面加速布局。

更重要的是,他们在用户忠诚度上并不逊于特斯拉,甚至蔚来更像是一家由用户驱动的公司。

而尚未走向成熟的新能源汽车市场,也给特斯拉增添了诸多不确定性。加快产业链精细化运营及管理,或许是特斯拉的一个机会,但同时也是赛道内所有玩家的机会。

已经占据先行优势的特斯拉,机会或许更大一些。但一旦苹果造车的靴子正式落地、一旦其他新能源车企的规模不断扩大,特斯拉又没有在产业链上占据绝对优势,那任何一家都可能成为特斯拉的劲敌。

深谙供应链管理且有过成功经验的库克,无疑会成为马斯克最大的竞争对手。